واگرایی و همگرایی متوسط در حال حرکت چیست؟

در این مقاله از آمورش فارکس به بررسی 4 استراتژی معاملاتی با استفاده از اندیکاتور MACD می پردازیم. جابجایی میانگین واگرایی همگرایی (MACD) به عنوان یکی از مهمترین اندیکاتورهای تجزیه و تحلیل تکنیکالی در نظر گرفته میشود. زیرا میتونه فرصت ها انجام معاملات رو در بازارهای مالی شناسایی کنه.

این اندیکاتور تمامی بروکرهای معتبر فارکس وجود دارد. با افتتاح حساب در یکی از بروکرها مثل آلپاری می توانید استفاده کنید. آیا میدونید که این اندیکاتور تکنیکالی نه تنها به ما کمک میکنه تا مشخص کنیم که این روند صعودی است یا نزولی؟ بلکه با ارائه نقطه ورود و خروج به معامله روبه ما میده؟

بنابراین، در این مقاله از آموزش فارکس، در مورد چهار استراتژِی معاملاتی اندیکاتور MACD صحبت خواهیم کرد. همچنین در مورد نحوه ترکیب این روشها در سیستم معاملاتی شما نیز بحث خواهیم کرد. یکی از شاخص های تجزیه و تحلیل تکنیکالی که اغلب مورد استفاده قرار می گیرد، حرکت میانگین واگرایی همگرایی است. این یک روند زیر نشانگر حرکت است. به این معنی که به نظر می رسد که آیا این یک دارایی است یا یک روند به سمت بالا یا پایین است.

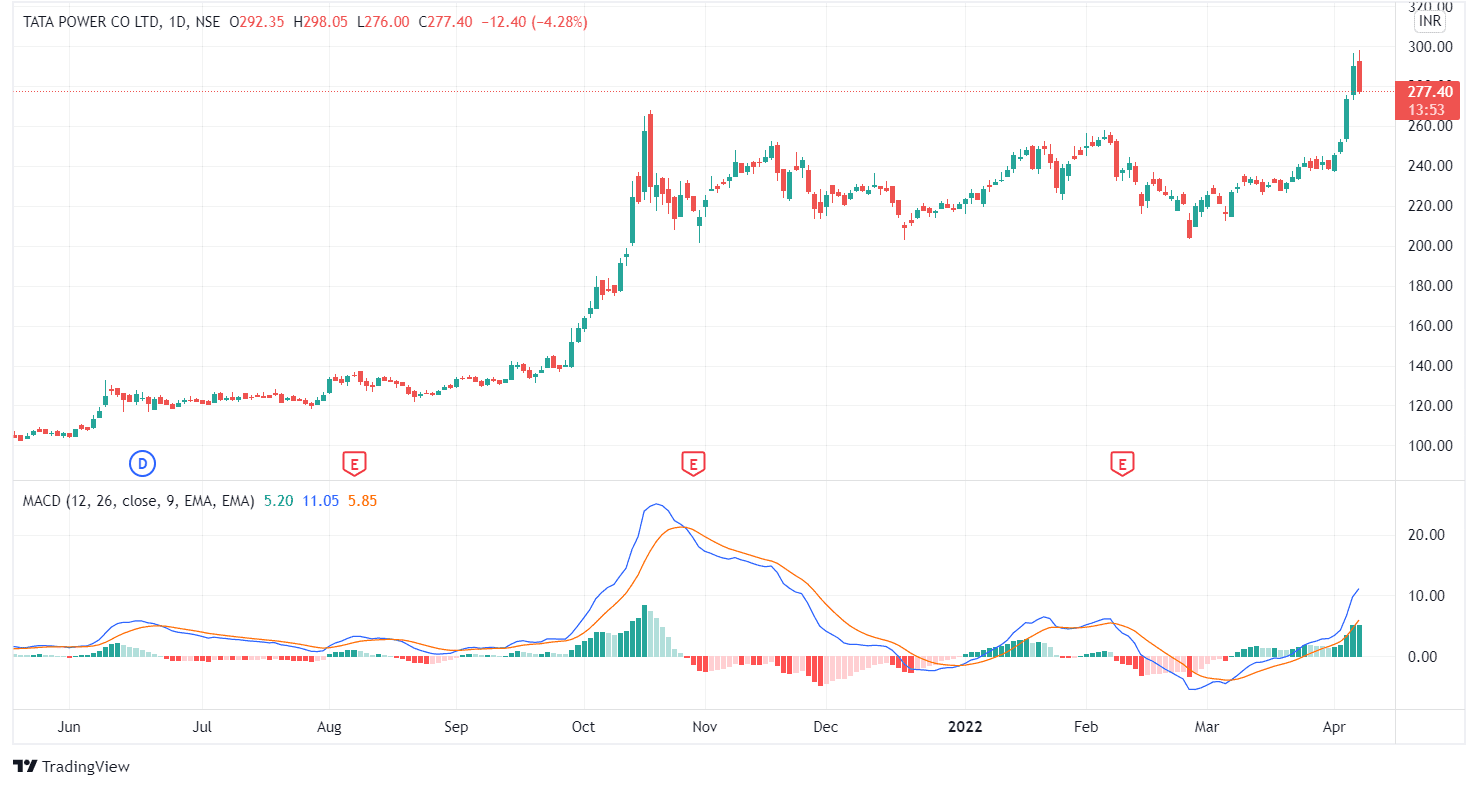

این ممکن است برای تولید سیگنال های معاملاتی و کشف فرصت های معاملاتی استفاده شود. روش واگرایی همگرایی متوسط در حال حرکت در یک پنجره جداگانه در زیر نمودار نشان داده شده است. یکی از اندیکاتورهای تجزیه و تحلیل تکنیکالی که اغلب مورد استفاده قرار می گیرد، حرکت میانگین متحرک واگرایی همگرایی است.

این اندیکاتور روند زیر قیمت حرکت می کند. به این معنی که به نظر می رسد که آیا این یک نمودار قیمتی است که آیا این روند به سمت بالا یا پایین است. این ممکن است برای تولید سیگنال های معاملاتی و کشف فرصت های معاملاتی استفاده شود. واگرایی دو میانگین متحرک در هیستوگرام نشان داده شده است.

میله های هیستوگرام در چه وضعیتی هستند؟

این میله یکی پس از دیگری، از دیگری بیشتر می شوند. با نزدیک شدن میانگین های متحرک، میله ها کوتاه تر می شوند. حرکات سریع به عنوان میله های طولانی در هیستوگرام MACD نشان داده می شود. در حالی که مسطح به عنوان میله های کوتاه ظاهر می شود. مقادیر پیش فرض برای اندیکاتور/12/26/9 است. به یاد داشته باشید که این خطوط میانگین متحرک نمایی هستند که نسبت به میانگین متحرک استاندارد (SMA) نسبت به حرکت قیمت اخیر واکنش نشان می دهند.

بنابراین ، خطوط MACD به عنوان 12 دوره EMA و 26 دوره EMA نشان داده می شوند. با درک اصول اولیه این اندیکاتور تکنیکالی، اجازه دهید در مورد برخی از استراتژی هایی که هنگام معامله با اندیکاتورMACD استفاده می کنید بحث کنیم:

استراتژی معاملاتی متقاطع در MACD

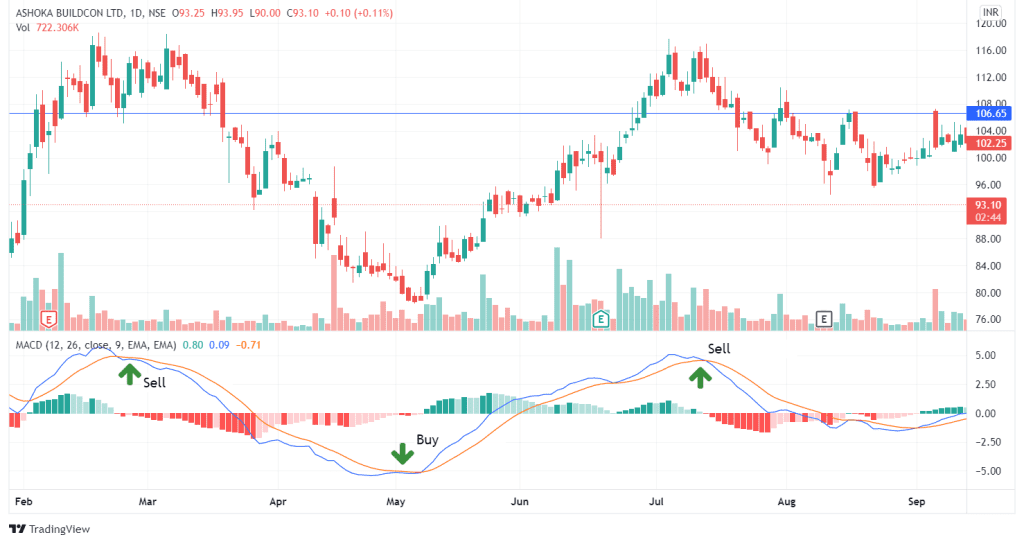

یکی دیگر از موارد استراتژِی معاملاتی اندیکاتور، نوع متقاطع آن است.به این بیان که MACD خط MACD و خط سیگنال را می توان به طور مشابه به عنوان یک نوسان ساز تصادفی مورد استفاده قرار داد. با کراس اوور بین دو خط که سیگنال های خرید و فروش را ارائه می دهد. همانطور که در بیشتر استراتژی های متقاطع، یک سیگنال خرید وقتی کوتاه تر، خط واکنش پذیر تر- خط MACD – از بالای خط کندتر – خط سیگنال عبور می کند شکل میگیرد.

برعکس، وقتی خط MACD از زیر خط سیگنال عبور می کند، سیگنال فروش نزولی را فراهم می کند. از آنجا که استراتژی متقاطع از قیمت عقب مانده است، این مبتنی بر انتظار برای ایجاد حرکتی قبل از باز کردن موقعیت است. در حرکات ضعیف تر در بازار، بزرگترین مشکل MACD اینکه ممکن است قیمت تا زمان تولید سیگنال به یک نقطه برگشت رسیده باشد. این به عنوان ‘سیگنال دروغین’ گفته می شود. لازم به ذکر است که تکنیک هایی که به عملکرد قیمت برای تأیید سیگنال متکی هستند، اغلب به عنوان قابل اعتماد تر دیده می شوند.

استراتژی معاملاتی هیستوگرام MACD

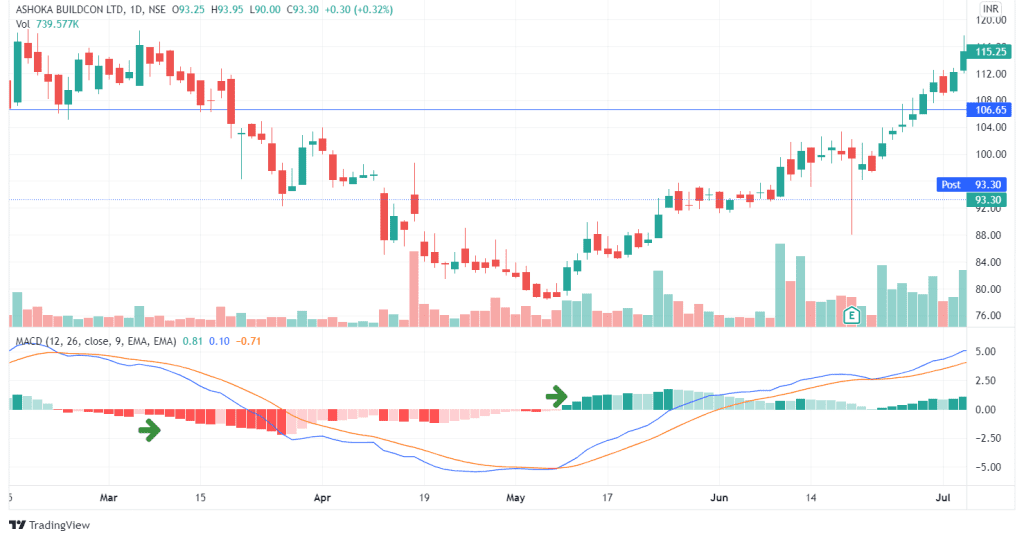

هیستوگرام، با میله های منعکس کننده تفاوت بین خطوط MACD و سیگنال، احتمالاً با ارزش ترین جنبه MACD است. هیستوگرام هنگامی که قیمت بازار به طور تهاجمی از یک جهت حرکت میکند در ارتفاع رشد میکند و با حرکت به آرامی بازار کاهش می یابد.

دو خط متوسط در حال حرکت از هم جدا می شوند زیرا میله های موجود در هیستوگرام از صفر دور می شوند. پس از گذشت اولین دوره گسترش، شکل هومر به احتمال زیاد ظاهر میشود. این نشانه ای است که میانگین های متحرک دوباره در حال سفت شدن هستند ، که می تواند پیشرو در یک گذرگاه باشد.

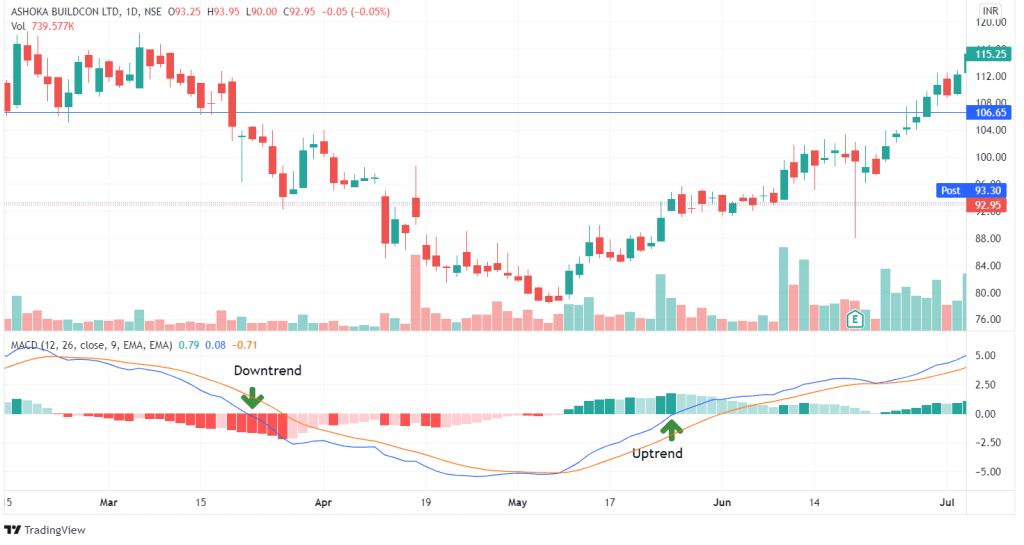

استراتژی معاملاتی کراس صفر

رویکرد صفر مبتنی بر خط صفر است که توسط هر EMA عبور میکنه. اگر MACD از خط صفر از زیر عبور کنه، ممکن است یک صعود جدید شکل بگیرد. در حالی که اگر MACD از بالا عبور کند ممکن است یک روند نزولی اخیر شکل بگیرد. از آنجا که این کمترین سه سیگنال است، سیگنال های کمتری و معکوس کاذب کمتری مشاهده خواهید کرد.

هنگامی که MACD از بالای خط صفر عبور می کند، یک معامله کوتاه مدت را بخرید . یا وقتی MACD از زیر خط صفر عبور می کند، بفروشید یا یک موقعیت طولانی را ببندید. به دلیل تأخیر در ماهیت این استراتژی، باید با احتیاط در بازارهای سریع استفاده شود زیرا نشانه ها اغلب خیلی دیر می رسند. با این حال، این می تواند به عنوان یک تکنیک برای ارائه نشانه های معکوس برای پیشرفت های قابل توجه گسترده، بسیار ارزشمند باشد.

استراتژِی معاملاتی اندیکاتور MACD و جریان پول

نوسان ساز دیگر اندیکاتور جریان پول است که بر قیمت و حجم متمرکز است. از آنجا که اندیکاتور جریان پول نسبت به سایر نوسان سازها، سیگنال های خرید و فروش کمتری را ایجاد می کند. این رویکرد گذرگاه اندیکاتور سهام MACD را با سیگنال های Overbought/Oversold اندیکاتور جریان پول (MFI) ترکیب می کند.

وقتی MFI یک سهام بیش از حد را نشان می دهد، منتظر یک صلیب نزولی از خطوط MACD هستیم. اگر این اتفاق بیفتد، ما مجبور خواهیم شد معاملات کوتاه مدت انجام دهیم. به همین روش ، در جهت دیگر کار می کند. یک سیگنال طولانی توسط یک خواندن MFI بیش از حد و یک صلیب صعودی از خطوط MACD ایجاد می شود. در نتیجه، ما تا زمانی که خط سیگنال MACD خط ماشه را در جهت مخالف بشکند، باقی می مانند.

اندیکاتور MACD (میانگین متحرک همسان دی ویشن) یکی از معروفترین ابزارهای تحلیل تکنیکال در بازارهای مالی است. این اندیکاتور بر پایهی تفاوت میانگین متحرک دوسویه کوتاه مدت و میانگین متحرک دوسویه بلند مدت محاسبه میشود و به تجزیه و تحلیل روندهای قیمت کمک میکند. در زیر چندین استراتژی معاملاتی با استفاده از این اندیکاتور را شرح دادهام:

- استراتژی اشتراک میانگینها (Cross-over Strategy):

- وقتی خط MACD از زیر خط سیگنال به بالا عبور کند، این یک نشانه خرید است.

- وقتی خط MACD از بالا به زیر خط سیگنال عبور کند، این یک نشانه فروش است.

- استراتژی تلاش برای تأیید (Confirmation Strategy):

- استفاده از سیگنالهای دیگر برای تأیید عملکرد خرید یا فروش MACD. مثلاً تأیید با یک افزایش حجم معاملات یا از تأیید خطوط روندهای قیمتی دیگر مانند خطهای روندهای قیمتی.

- استراتژی میانگینهای متحرک (Moving Average Strategy):

- بررسی تقاطع خط MACD با میانگین متحرک دیگر. مثلاً وقتی خط MACD از بالا به پایین میانگین متحرک 200 روزه عبور کند، این میتواند یک نشانه فروش باشد، و برعکس.

- استراتژی مختلط (Mixed Strategy):

- استفاده از ترکیب معیارهای تکنیکال مختلف همراه با MACD، مانند روندهای قیمتی، سطوح پشتیبان و مقاومت، نشانگرهای مدیریت ریسک، و غیره.

نکتهای که باید به آن توجه کرد این است که هر استراتژی نیاز به آزمون و ارزیابی دقیق دارد تا مطمئن شوید که با توجه به شرایط بازار کارایی خوبی دارد. همچنین، مدیریت ریسک و استفاده از ترتیبهای ورود و خروج مناسب نیز بسیار حیاتی است.

دیدگاهتان را بنویسید