در این مقاله از آموزش فارکس با نحوه معامله با میانگین متحرک گوپی آشنا می شویم. اندیکاتور میانگین متحرک گوپی (GMMA) رویکرد جالبی را با استفاده از نوارهای میانگین متحرک ارائه می دهد.

به عنوان یک معامله گر روند، تنها شناسایی جهت یک روند و گرفتن روند کافی نیست. موفقیت معاملات روند نه تنها به شناسایی صحیح جهت روند و گرفتن روند پس از شروع آن بستگی دارد، بلکه به خروج در اسرع وقت پس از معکوس شدن روند نیز بستگی دارد.

اگر متوجه شدید که با هر یک از موارد بالا دست و پنجه نرم می کنید، ممکن است بخواهید نگاهی به نشانگر میانگین متحرک گوپی Guppy بیندازید.

میانگین متحرک گوپی (GMMA) که به سادگی به نام «گوپی» نیز شناخته میشود، یک اندیکاتور تکنیکالی است که تغییرات در روندها را شناسایی میکند، به این معنی که روشی عینی در اختیار شما قرار میدهد تا بدانید چه زمانی باید وارد شوید و چه زمانی از آن خارج شوید.

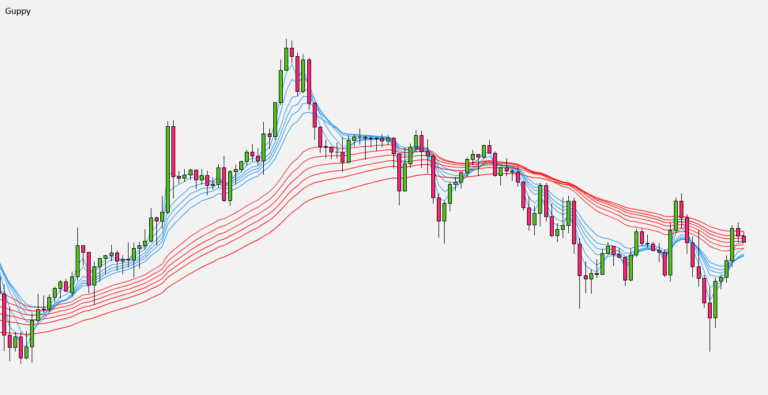

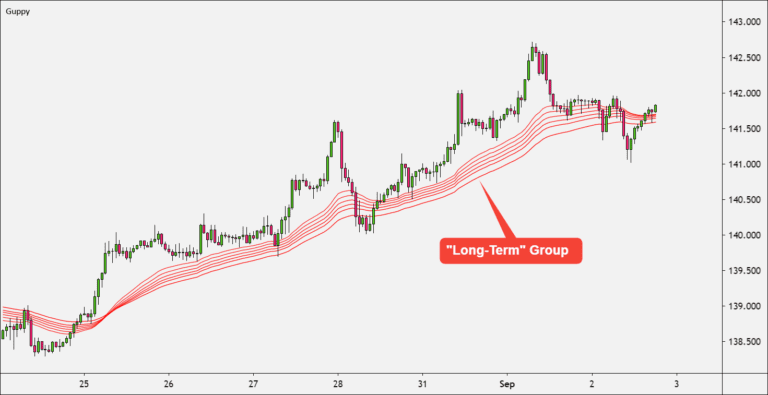

در یک نمودار، به این شکل است…

گوپی توسط یک تاجر استرالیایی به نام داریل گوپی ساخته شد. از این رو، نام اندیکاتور با بنام سازنده ش ثبت شد.

داریل GMMA را در کتاب خود به نام تجارت روند معرفی کرد.

گوپی یک تکنیک پیروی از روند است که از 12 EMA (یا میانگین متحرک نمایی) تشکیل شده است.

خطوط متعدد گوپی به معاملهگران کمک میکند تا قدرت یا ضعف یک روند را بهتر از استفاده از یک (یا دو) EMA ببینند.

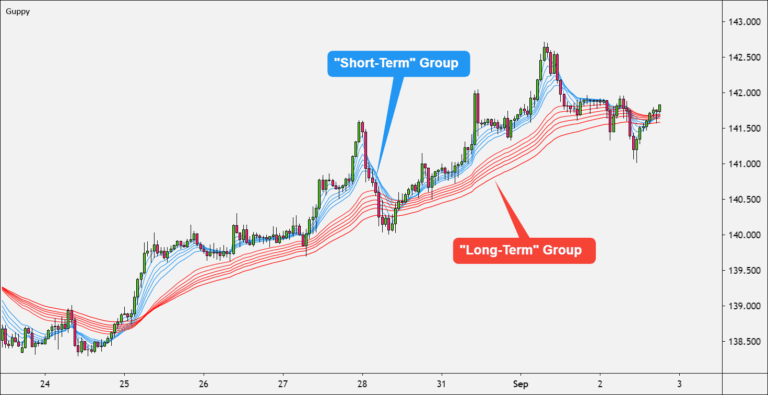

12 EMA به دو گروه تقسیم می شوند:

- یک گروه “کوتاه مدت” از EMAها.

- یک گروه “دراز مدت” از EMAها.

هر گروه شامل شش MA است.

در نمودار بالا، دو گروه EMA از نظر رنگ متمایز شده اند.

گروه “کوتاه مدت” آبی است، در حالی که گروه “بلند مدت” قرمز است.

روند توسط EMA های بلند مدت تعیین می شود، سیگنال ها توسط EMA های کوتاه مدت داده می شوند.

هنگامی که یک روند معکوس رخ می دهد، معامله ای را وارد می کنید که زمانی که یک گروه از گروه دیگر عبور می کند نشان داده می شود.

وقتی گروه کوتاه مدت بالاتر از گروه بلندمدت قرار گرفت، خرید کنید.

وقتی گروه کوتاه مدت از زیر گروه بلند مدت عبور کرد، SELL بزنید.

نحوه تنظیم میانگین متحرک چندگانه گوپی

نحوه تنظیم میانگین متحرک چندگانه گوپی

این تکنیک شامل ترکیب دو گروه میانگین متحرک نمایی (EMA) با دوره های زمانی (یا طول) متفاوت است.

دوازده دوره استفاده شده عبارتند از 3، 5، 8، 10، 12، 15، 30، 35، 40، 45، 50 و 60.

EMA های 3، 5، 8، 10، 12 و 15 برای نشان دادن حرکت روند کوتاه مدت استفاده می شوند

EMA های 30، 35، 40، 45، 50 و 60 حرکت روند بلندمدت را نشان می دهند.

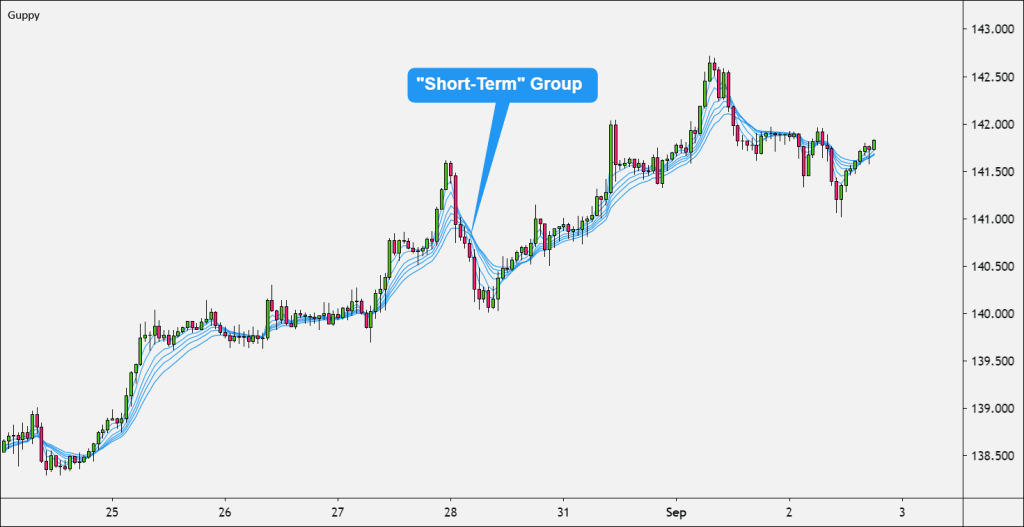

اکنون، اجازه دهید هر دو گروه EMA را در نمودار نشان دهیم.

معکوس شدن و ادامه روند را می توان با این دو گروه از EMA ها شناسایی کرد.

نحوه استفاده از میانگین متحرک چندگانه گوپی

میانگین متحرک چندگانه گوپی می تواند برای شناسایی تغییرات در جهت روند یا سنجش قدرت روند فعلی استفاده شود.

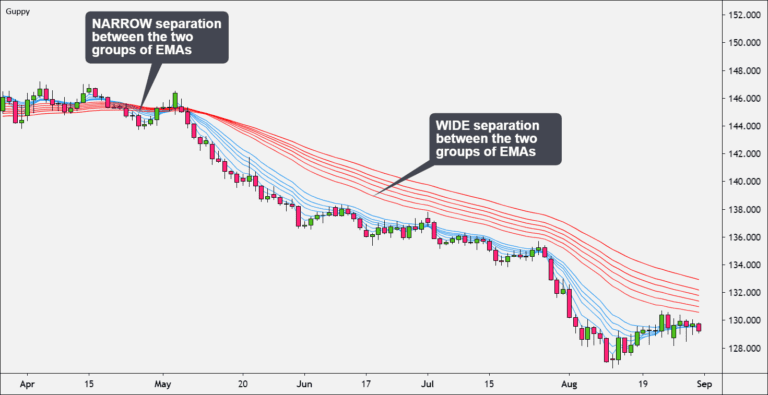

چگونه می توان قدرت روند را شناسایی کرد

درجه تفکیک بین میانگینهای متحرک کوتاهمدت و بلندمدت میتواند به عنوان شاخصی برای قدرت روند استفاده شود.

اگر یک جدایی گسترده وجود داشته باشد، این نشان می دهد که روند غالب قوی است.

اگر یک جدایی باریک یا خطوطی وجود داشته باشد که در هم تنیده شوند، این نشان دهنده یک روند ضعیف یا دوره تثبیت است.

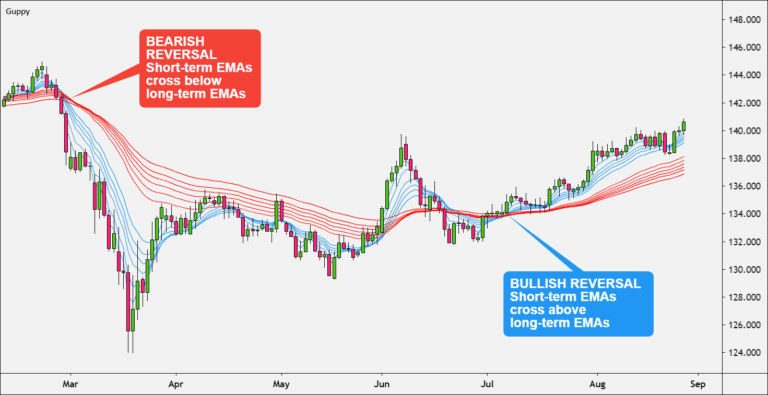

نحوه شناسایی تغییر روندها

متقاطع میانگین های متحرک کوتاه مدت و بلندمدت نشان دهنده معکوس شدن روند است.

اگر EMA های کوتاه مدت از میانگین های متحرک بلند مدت عبور کنند، این به عنوان یک متقاطع صعودی شناخته می شود و نشان می دهد که یک برگشت صعودی رخ داده است.

اگر EMA های کوتاه مدت از زیر EMA های بلند مدت عبور کنند، این به عنوان یک متقاطع نزولی شناخته می شود و نشان می دهد که یک برگشت نزولی در حال رخ دادن است.

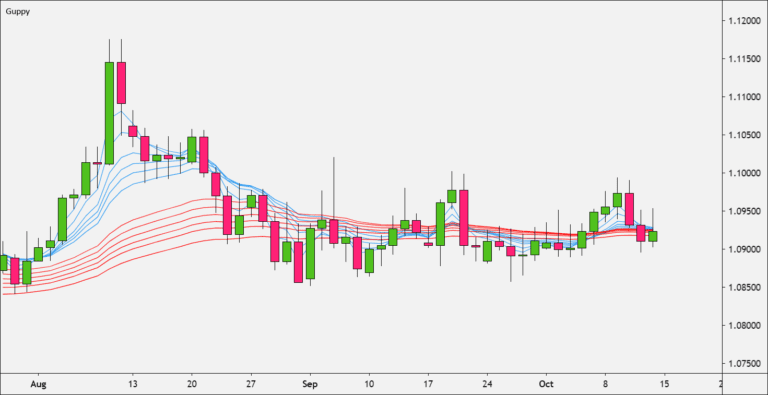

چگونه یک نبود روند را شناسایی کنیم

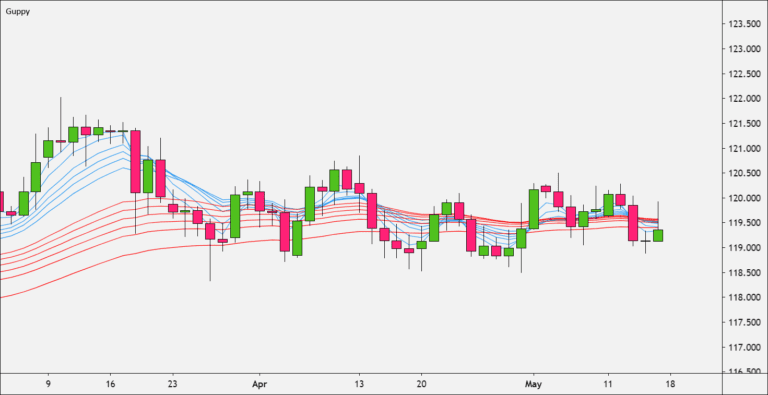

زمانی که میانگین های متحرک بین دو گروه نزدیک به هم و تقریباً موازی باشند، نشان می دهد که احساسات کوتاه مدت بازار و روند بلندمدت تا حد زیادی با هم همخوانی دارند.

اساساً، هنگامی که هر دو گروه EMA به صورت افقی حرکت می کنند، یا عمدتاً به سمت پهلو حرکت می کنند و به شدت در هم تنیده می شوند، به این معنی است که قیمت فاقد روند است.

با نگاهی به نمودار بالا، توجه کنید که چگونه وقتی گروه قرمز و آبی EMA ها در هم تنیده می شوند، قیمت بدون جهت است و به سادگی در یک محدوده بالا و پایین می رود.

این عمل قیمت فعلی برای معاملات محدوده مناسب تر است. به عنوان یک معامله گر روند، منطقی است که بنشینید و منتظر شرایط بهتر باشید.

فقط این عبارت را به خاطر بسپارید، “وقتی بازار یک طرفه است، معامله گران روند در حاشیه می نشینند.”

نحوه معامله ارزها با میانگین متحرک چندگانه گوپی

اندیکاتور GMMA می تواند برای سیگنال های معاملاتی استفاده شود.

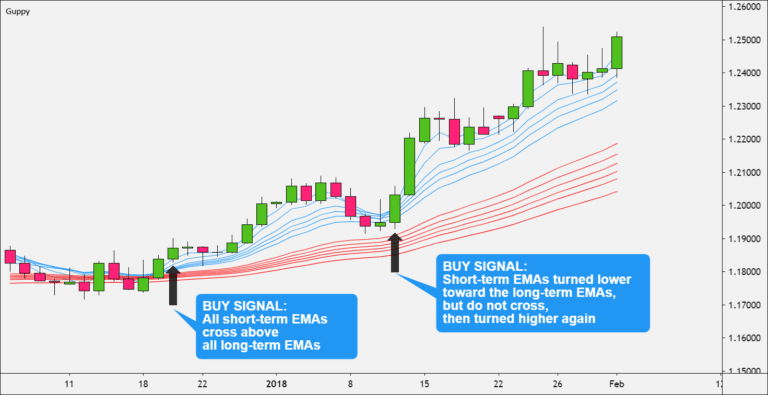

سیگنال خرید

هنگامی که تمام EMA های کوتاه مدت از همه EMA های بلند مدت عبور می کنند، یک روند صعودی جدید تایید می شود و سیگنال خرید را تحریک می کند.

در طول یک روند صعودی قوی، زمانی که MA های کوتاه مدت به سمت MA های بلندمدت برمی گردند، اما عبور نمی کنند، و سپس شروع به حرکت به سمت بالاتر می کنند، این سیگنال تداوم دیگری از روند صعودی است و سیگنال خرید را تحریک می کند.

همچنین، پس از یک متقاطع، اگر قیمت ها کاهش یابد و سپس از EMA های بلندمدت خارج شود، این نشان دهنده ادامه روند صعودی است و سیگنال خرید را راه اندازی می کند.

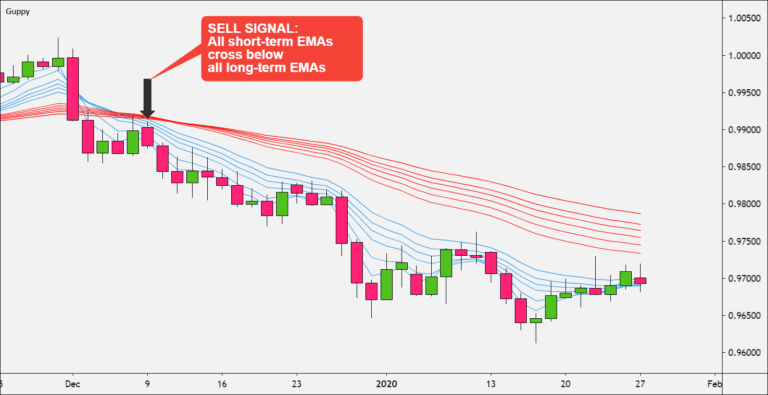

سیگنال فروش

وقتی همه EMAهای کوتاه مدت از تمام EMAهای بلندمدت عبور می کنند، این نشان دهنده یک روند نزولی جدید است و سیگنال فروش را تحریک می کند.

در طول یک روند نزولی قوی، زمانی که MA های کوتاه مدت به سمت MA های بلندمدت برمی گردند، اما عبور نمی کنند، و سپس شروع به حرکت به سمت پایین می کنند، این سیگنال تداوم روند نزولی را نشان می دهد و سیگنال فروش را تحریک می کند.

همچنین، پس از یک متقاطع نزولی، اگر قیمت افزایش یابد اما سپس از EMA های بلندمدت خارج شود، این نشان دهنده ادامه روند نزولی است و سیگنال فروش را راه اندازی می کند.

بدون سیگنال

هنگامی که قیمت و EMA ها به سمت جلو حرکت می کنند، باید از سیگنال های خرید و فروش بالا اجتناب شود. پس از یک دوره تثبیت، منتظر یک متقاطع و جدایی باشید.

اگر روند وجود نداشته باشد، این شاخص کار نخواهد کرد.

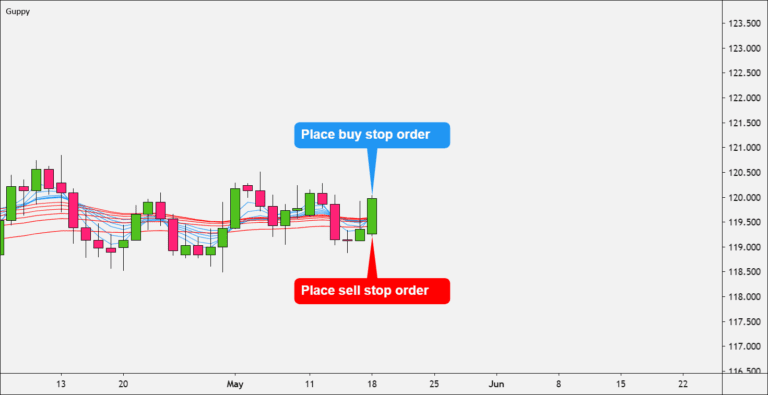

استراتژی شکست فشرده سازی GMMA

میانگین های متحرک نیز به عنوان سطوح حمایت و مقاومت عمل می کنند.

هنگامی که فشرده سازی هر دو گروه میانگین متحرک روی یک کندل اتفاق می افتد، این می تواند نشان دهنده یک تغییر روند کلی باشد.

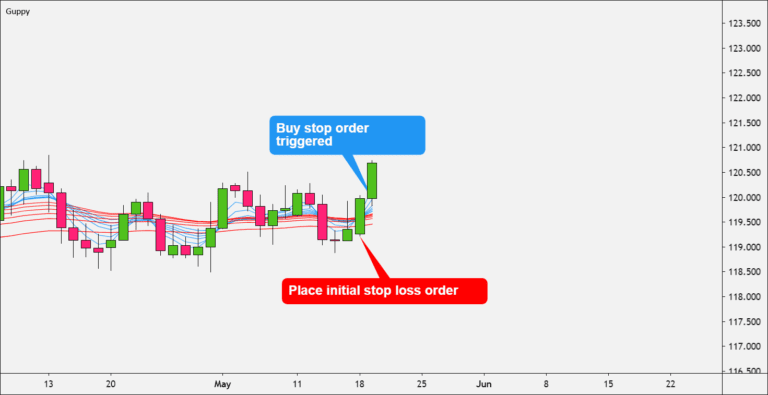

در اینجا تنظیم تجارت آمده است:

- به دنبال کندل هایی باشید که در آن بالا و پایین هر دوازده میانگین متحرک را سوراخ کند.

- سفارش حد خرید را بالای بالاترین و حد فروش سفارش را در زیر پایین ترین کندل قرار دهید.

- پس از پر شدن، ترتیب توقف مخالف (که پر نشده است) را در سطح توقف ضرر اولیه خود قرار دهید.

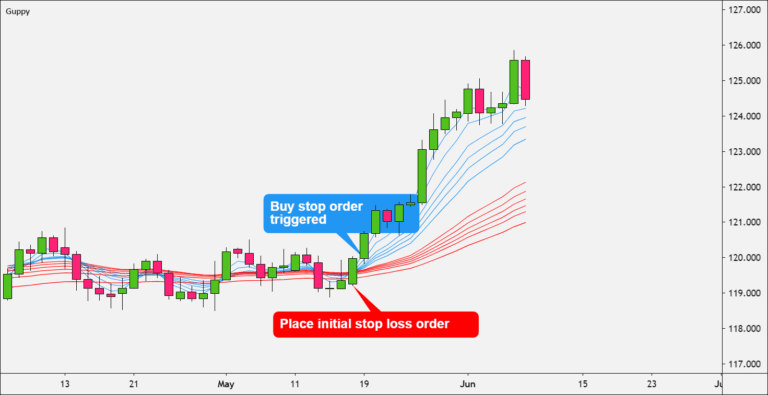

- توقف خود را در پایین (اگر طولانی) یا بالا (اگر کوتاه) شمعدان قبلی داشته باشید تا زمانی که از موقعیت متوقف شوید.

این یک مثال است:

در نمودار بالا، هر دو گروه EMA به شدت فشرده شده اند. توجه کنید که چگونه آخرین کندل زیر تمام میانگین های متحرک باز شد و توانست بالاتر از میانگین های متحرک بسته شود.

این را می توان به این صورت تفسیر کرد که قیمت می تواند بالاتر از سطح مقاومت (EMA های فشرده) بسته شود.

یک دستور حد خرید را بالاتر از حد کندل و یک دستور حد فروش را پایینتر از پایین تنظیم کنید.

در کندل بعدی، قیمت افزایش می یابد که دستور توقف خرید را آغاز می کند. دستور توقف فروش قبلی اکنون به ضرر اولیه شما تبدیل می شود.

قیمت همچنان در حال افزایش است. هر زمان که کندلی به پایین ترین حد خود رسید، می توانید استاپ ضرر خود را دنبال کنید و از آن به عنوان استاپ ضرر جدید استفاده کنید تا زمانی که معامله تون بسته شود. یعنی اینکه حد ضرر را از چارت می توانید جابه جا کنید که هر معامله با کمترین ضرر یا سود ببندید.